In letzter Zeit gibt es in diversen Finanzblogs einen ziemlichen Hype um den Zinseszins. Kaum eine Woche vergeht in der nicht mindestens ein Beitrag über die angebliche „Wunderwaffe“ des Vermögensaufbaus erscheint. Eine entscheidende Tatsache wird dabei allerdings gerne übersehen. Heute verrate ich deshalb einige unbequeme Wahrheiten über den Zinseszins und die bessere Alternative.

Schaut man sich in Finanzblogs um, so lautet die gängige Erfolgsformel ungefähr so:

a) Spare

b) Kaufe günstige ETFs oder Aktien

c) Wiederhole a und b bis du von den Erträgen leben kannst

Einfach, oder?

Falsch! Denn bis du tatsächlich genügend Vermögen zusammen hast um von den Kapitalerträgen leben zu können, vergehen viele quälend lange und arbeitsreiche Jahre. Gerade die ersten Jahre sind eine enorme Herausforderung, da sich kaum etwas bewegt. Das angepeilte Ziel der finanziellen Freiheit liegt teilweise noch nach Jahrzehnten des Sparens und Investierens in unerreichbarer Ferne.

DAS erzählt dir allerdings niemand! Lieber wird über die unglaubliche Macht des Zinseszinses schwadroniert, der den Schneeball angeblich erst so richtig ins Rollen bringt. Bullshit, gar nichts bringt er ins Rollen!

Das Loblied des Zinseszinses

Ich setze mal voraus, dass jeder weiß, worum es sich beim Zinseszins handelt. Im Prinzip geht es um die Verzinsung von bereits verzinstem Kapital bzw. um die wiederholte Verzinsung des Zinsanteils. Es ist also einfache Mathematik.

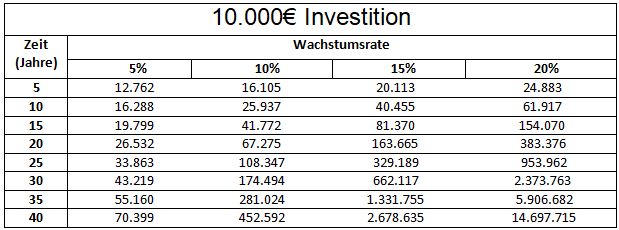

Nun lautet das hohe Lied der Zinseszins-Anbeter ungefähr so: Wenn du heute 10.000€ anlegst, werden daraus in 70 Jahren mehrere Fantastilliarden. Spare und investiere regelmäßig einen Teil des Einkommens und der Zinseszins macht dich im Handumdrehen zum reichsten Mann von Babylon. Tolle Grafiken dienen der Untermauerung:

Vermögensentwicklung bei 10.000 € Einmalanlage

Wow, ich brauche also nur einmalig 10.000€ bei einer jährlichen Rendite von 15% zu investieren und Zack, in lumpigen 35 Jahren bin ich Millionär. Fantastisch! Blöd nur, dass mit der Höhe der Rendite auch immer das Risiko steigt. Dauerhafte 15% sind also ziemlich unrealistisch. Ebenfalls blöd, dass ich selbst schon 40 Jahre auf der Uhr habe und in weiteren 35 Jahren entweder tot oder zumindest nahe dran bin!

Und selbst wenn du schon mit 25 startest, bist du in 35 Jahren bereits 60. Herzlichen Glückwunsch dazu, dass du dann noch ganze drei Jahre die finanzielle Freiheit genießen kannst, bevor du (mit Abzügen) sowieso in Rente gehen dürftest! Glückwunsch auch dazu, dass das Vermögen durch die Inflation zu diesem Zeitpunkt nur noch die Hälfte wert sein wird. Und Steuerabzüge habe ich noch nicht mal berücksichtigt.

Vermögensaufbau durch Zinseszinsen ist ein Marathon

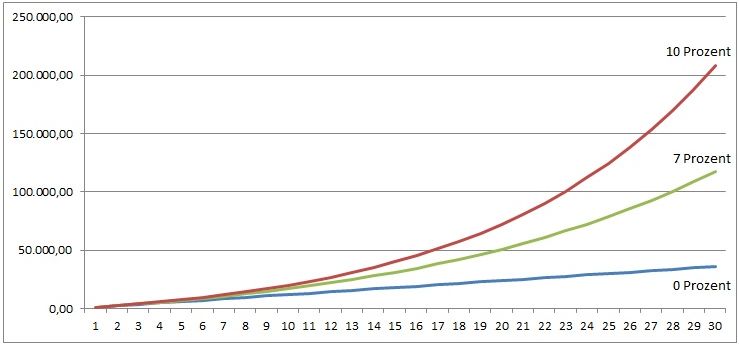

Nehmen wir das andere Beispiel. Du sparst und investierst Monat für Monat einen Teil deines Einkommens. Sagen wir 100€. Die folgende Grafik zeigt, wie sich dein Vermögen in einem Zeitraum von 30 Jahren möglicherweise entwickelt:

Vermögensentwicklung bei 100€ monatlicher Investition mit Zinseszins

Für Investitionen in Aktien oder ETFs ist bei akzeptablem Risiko eine Rendite von 7% realistisch (ohne Berücksichtigung von Steuern und Inflation). Betrachten wir also die grüne Linie.

Es dauert 10 laaange Jahre bis das Vermögen gerade mal 17.000€ beträgt. Vorausgesetzt, es kommt zwischenzeitlich zu keinem Börsencrash. Nach 15 Jahren erreicht das Vermögen einen Wert von knapp 30.000€. Nach 15 (!) langen Jahren des eisernen Sparens! Und davon sind 18.000€ allein die Einzahlungen. Das Gesamtvermögen beträgt noch nicht mal das Doppelte der Investitionen. Danke Zinseszins! Oder besser gesagt: „Zinseszinschen“.

Nach der 4 Prozent Regel können jetzt sage und schreibe 100€ monatlich entnommen werden ohne das Vermögen zu schmälern. Damit kannst du vielleicht ein paar Rechnungen bezahlen. Von der Idee durch Kapitalerträge den Lebensunterhalt bestreiten zu können, bist du aber noch Lichtjahre entfernt.

Wo ist sie geblieben, die sagenumwobene Macht des Zinseszinses?

Die Beschleunigung des Zinseszinseffektes

Schauen wir, was danach passiert:

Nach weiteren 5 Jahren (also insgesamt 20 Jahren) erreicht das Vermögen schon einen Wert von mehr als 50.000€ – was 66% mehr sind als nach den ersten 15 Jahren. Der Ertrag in den Jahren 16 bis 20 ist höher als der gesamte Erlös aus den Jahren 1 bis 15. Erst jetzt kommt der Schneeball ins Rollen! Weitere 5 Jahre später stehen wir bei knapp 80.000€ – was fast das Fünffache dessen ist, was wir nach 10 Jahren hatten. Nach 30 Jahren beträgt das Endvermögen ungefähr 120.000€.

Eine weitere wichtige Erkenntnis ist somit: Der größte Anteil, also mehr als 85.000€ (bzw. 75% des Vermögens) wurde in den zweiten 15 Jahren der 30 jährigen Laufzeit generiert. Hier liegt die wahre Macht des Zinseszinses. Entscheidend für die Entfaltung des Zinseszinses ist die Höhe des investierten Vermögens.

Wie du den Zinseszins richtig nutzt

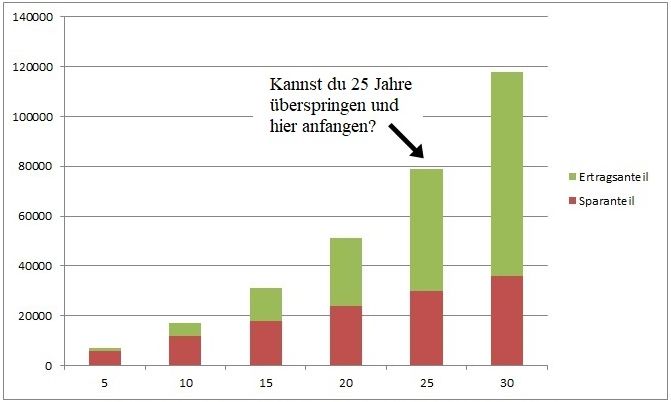

Im Folgenden das letzte Beispiel noch einmal etwas anders dargestellt:

Vermögensentwicklung bei 100€ monatlicher Investition mit Zinseszins

Gut zu erkennen, wie sich das Verhältnis zwischen Sparanteil und Ertragsanteil im Laufe der Zeit umkehrt. Während das Vermögen nach 10 Jahren nur zu etwa 30 Prozent aus Erträgen besteht, sind es nach 25 Jahren satte 62 Prozent. Und das bei gleichbleibenden Investitionen von 100€ monatlich.

Um vom Zinseszins zu profitieren ist es also enorm wichtig, möglichst schnell ein möglichst großes Vermögen aufzubauen. Nur wie? Schauen wir dazu auf die einzelnen Variablen, welche den Vermögenszuwachs beeinflussen:

Vermögenszuwachs = (Investiertes Vermögen + Laufende Einnahmen – Ausgaben) x Rendite x Zeit

Wie zuvor festgestellt, ist der Einfluss der Rendite zu Beginn des Vermögensaufbaus relativ gering. Rendite und investiertes Vermögen können deshalb ausgeklammert werden. Bleiben die laufenden Einnahmen abzüglich der Ausgaben – also die Sparrate.

Soll nun die Zeit des Vermögensaufbaus möglichst klein sein, so muss im Gegenzug die Sparrate möglichst groß sein. Die Sparrate (nicht zu verwechseln mit der nichtssagenden „Sparquote“) ist also die wichtigste Variable in der Gleichung!

Wie du eine hohe Sparrate erreichst

Je höher die Sparrate, umso schneller lässt sich die Zeit des Vermögensaufbaus komprimieren. Nun wurden die meisten leider nicht mit dem goldenen Löffel im Mund geboren oder gewinnen regelmäßig im Lotto. Um die Sparrate zu steigern, ist es also notwendig entweder die Ausgaben zu senken oder die Einnahmen zu erhöhen. Was ist am effektivsten?

Ausgaben senken

Den Rotstift bei den Ausgaben anzusetzen, ist immer sinnvoll. Der Hebel nach unten ist allerdings begrenzt. Weniger als nichts kann man nicht ausgeben.

Einnahmen erhöhen

Mein Tipp

Die Einnahmenseite ist bei normaler Lohnarbeit ebenfalls begrenzt. Ein Nebenjob oder ein höherer Stundenlohn erhöht zwar das Einkommen, mehr als 24 Stunden am Tag kann aber niemand arbeiten.

Praktisch keine Einkommensgrenze gibt es hingegen, wenn man die Einnahmen von der Zeit entkoppelt. Ein passives Einkommen, also zeitlich unabhängige Einnahmen sind deshalb der größte potentielle Hebel des schnellen Vermögensaufbaus. Erst wenn das Vermögen einen gewissen Level erreicht, werden andere Variablen wie Rendite und Zinseszins wichtiger.

Und natürlich wissen das auch die Gurus. In ihren Büchern verkaufen sie dir den Zinseszins als achtes Weltwunder und Mittel der Wahl für den erfolgreichen Vermögensaufbau. Wohingegen sie für sich selbst passive Einkünfte verwenden, um den Aufbau des Vermögens zu beschleunigen. Einmal geschrieben, liefern Bücher einen stetigen und von der Zeit völlig unabhängigen Einkommensstrom ohne wiederkehrenden Aufwand. Zusätzliche Einnahmen von zum Beispiel 500€ monatlich aus Buchverkäufen, entsprechen nach der 4 Prozent Regel Kapitalerträgen aus 150.000€ investiertem Vermögen.

Fazit

Entscheidend für die Entfaltung des Zinseszinses ist allein die Höhe des investierten Vermögens. Gerade zu Beginn des Vermögensaufbaus ist es deshalb wichtig, möglichst schnell ein möglichst großes Vermögen aufzubauen. Die Höhe der Sparraten ist dabei entscheidender als die Rendite und der Zinseszins. Diese Faktoren gewinnen erst später an Einfluss.

Ein passives Einkommen, also zeitlich unabhängige Einnahmen sind der größte potentielle Hebel des schnellen Vermögensaufbaus. In Kombination mit geringen Ausgaben und einer ausgewogenen Anlagestrategie lassen sich viele lange Jahre des Sparens und Investierens überspringen.

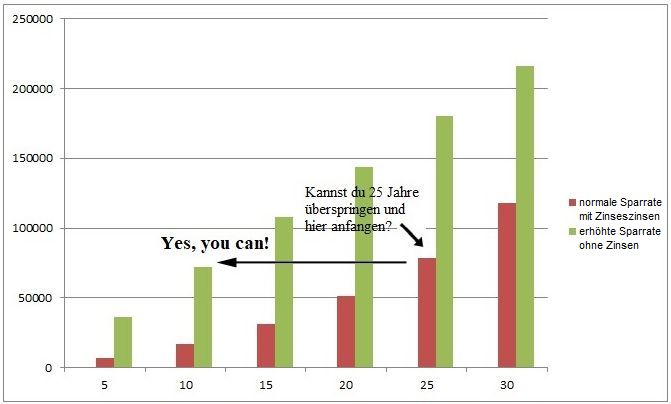

Und weil ein Bild mehr sagt als tausend Worte, hier das Beispiel oben (7% Rendite mit Zinseszinsen) im Vergleich zu einer um 500€ gesteigerten, komplett unverzinsten Sparrate:

Vermögensentwicklung bei 100€ monatlicher Investition (7% Rendite/Zinseszins) versus 600€ Sparrate (unverzinst)

Sparrate oder Zinseszins? Winner or Loser? Your Choice!

***Update***

Nach der berechtigten Kritik am Titel des Beitrags habe ich das Wort “allein” eingefügt. Die Intention bleibt aber gleich: Die exponentielle Eigenschaft des Zinseszinses lässt sich am effektivsten nutzen, wenn man die Einnahmen (bzw. die dadurch vergrößerte Sparrate) von der Zeit entkoppelt.

Auf den Punkt gebracht! Sparen und investieren reicht eben nicht wenn man richtig was reissen will. Sieh dir die Leute an die es so geschafft haben. Die sind alle jenseits der 50 oder 60. Unternehmerisches denken und handeln ist gefragt. Das sollte man den Leuten an die Stirn tackern.

Moin Steffen,

richtig, das Problem der Leute ist, dass sie zwar exponentiell denken können, aber nicht dreidimensional. Ihre wichtigste “Asset-Klasse” ist die Zeit. Diese wird als Konstante begriffen und nicht als Variable. Ist aber auch kein Wunder, wenn ihnen das überall so eingetrichtert wird.

Gruß Götz

Meine Rede 🙂 Sparen und Zinseszins ist schön und gut, aber die absoluten Sparbeträge müssen schon gross sein.

Mir ist es teilweise Schleierhaft wie man mit 100€ oder weniger im Monat jemals finanziell Frei wird. Es werden ja immer kleine Sparpläne 25€ hier, 25€ da angepriessen, aber das bringt einem höchstens ein Taschengeld. Ich denke jeder der unter 1’000€ monatlich investieren kann und an der finanziellen Freiheit arbeitet, kann und sollte auch an anderen Einkommensquellen arbeiten. Wenn jemand in der Schweiz lebt und arbeitet sollten locker 1’500 CHF oder deutlich mehr drinliegen.

Als Referenz: Als ich zubeginn mein Business aufgebaut hatte, war ich in der Ausbildung (42 Stunden Woche) nebenbei habe ich wöchentlich nochmals mindestens 15-25 Stunden für mein Business aufgewendet. Das waren teilweise gut und gerne fast 70 Stunden Wochen… Da jetzt alles gut läuft hält sich mein Aufwand in Grenzen auf einig paar wenige Stunden pro Woche, ausser es steht etwas grösseres an.

Gruss

Thomas

Hallo Thomas,

finde ich ziemlich beeindruckend, wie du schon zu Ausbildungszeiten losgelegt hast.

Aber es ist tatsächlich so. Wenn man nicht gerade Einkommensmillionär ist, sollte man schon seine Komfortzone verlassen um tatsächlich voranzukommen. Klar muss man anfangs relativ viel Zeit in ein (Side) Business investieren. Wenn man es richtig anstellt, geht der Aufwand später aber aber deutlich zurück.

Guter Hinweis übrigens mit den Mini-Sparplänen. Die sind für Einsteiger in die Materie und reine Altersvorsorger sicherlich gut geeignet. Wer aber tatsächlich das Ziel “finanzielle Freiheit” vor Augen hat, sollte schon eine Nummer größer denken und entsprechend handeln.

Gruß Götz

Danke für den Artikel. Ich stoße mich auch schon lange an den immer wiederkehrenden Lobgesängen über den Zinseszins. Die meisten Sparer wollen ja finanziell Frei werden, weil sie nicht bis zur Rente warten wollen… Doch gerade hier hilft der Zinseszins allein fast gar nicht.

Allerdings finde ich das Fazit, nur auf das verfügbare Einkommen zu schauen etwas zu kurzsichtig. Tatsächlich gibt es auch Möglichkeiten, die Rendite zu erhöhen — indem man nicht nur auf ETFs “hofft” sondern aktiv investiert — mit Immobilien, Optionen, dem Aufbau eigener Unternehmungen oder direkten Beteiligungen usw.

Hi Rico,

die Steigerung der Einkommensrendite durch den Einsatz von Fremdkapital fehlt im Beitrag tatsächlich. Gerade dieser Bereich bietet natürlich enorme Potentiale für den beschleunigten Vermögensaufbau.

Danke für den Hinweis!

Götz