Hinweis: Das Interview ist aus dem Jahr 2017. Einige Informationen sind somit möglicherweise nicht mehr aktuell.

Im Interview bei Freaky Finance hatte ich bereits angekündigt Finanzbloggern die Möglichkeit zu geben, sich und ihre Blogs auf Finanzblog News vorzustellen. Den Auftakt macht Torsten. Er ist der Macher von Wachstumswerte.net und Aktienfinder.net. Ihr könnt euch auf interessante Einblicke aus seiner Zeit in der Finanzindustrie und seine Projekte freuen.

Bevor wir zu deinen beiden Webseiten kommen, stelle dich doch bitte kurz vor.

Ich bin Torsten, 43 Jahre alt und vor etwas mehr als 10 Jahren vom beschaulichen Schwarzwald in die Nähe von Frankfurt gezogen, um als Programmierer in der Finanzindustrie meinen Teil dazu beizutragen, dass diese gigantische Maschine irgendwie weiter läuft – in welche Richtung auch immer, das kann ich leider nicht kontrollieren. Außerdem bin ich verheiratet mit einer Frau, die ich sehr liebe, und habe eine wundersüße Tochter.

Ich habe gelesen, du hast sieben Jahre lang bei der KPMG in einem Spezialistenteam an einer Wertpapierbewertung programmiert. Unter anderem ging es dabei auch um Derivate, wie z.B. Optionsscheine. Wie stehst du zu diesen Produkten?

Um es kurz zu machen: meiner Meinung nach gehört die Spekulation mit Derivaten verboten. Nur wenn dem Einsatz des Derivats ein realer wirtschaftlicher Bezug zugrunde liegt, sollte der Handel erlaubt sein, z.B. für die Währungsabsicherung oder den berühmten Farmer, der sich einen Preis für die künftige Ernte sichern möchte. Zu dieser Überzeugung kam ich während der Finanzkrise, als biedere Landesbanken und andere – eigentlich solide – Akteure auch was vom großen Kuchen wollten, bevor sich herausstellte, dass dieser nur deshalb so groß schien, weil er mit heißer Luft vollgepumpt war.

Was Optionsscheine angeht, so ist ja bekannt, dass diese so konstruiert sind, dass die Bank in der Regel gewinnt und der Käufer verliert. Die Bank kassiert ihre Prämie und mit abnehmendem Zeitwert verliert der Optionsschein an Wert, bis er am Ende wertlos verfällt. Einige Privatanleger versuchen den Spieß umzudrehen und geben als sogenannte Stillhalter Optionen aus, aber das macht Derivate auch nicht besser.

Na das sind doch mal klare Worte. Nun aber zu deinen Websites: Du betreibst gleich zwei davon. Worum geht es dort und warum laufen diese nicht unter einer Domain?

Das übergreifende Thema beider Seiten ist das langfristige Investieren in sogenannte Wachstumswerte. So bezeichne ich Aktien von Unternehmen, die seit Jahren oder sogar Jahrzehnten den Gewinn zu steigern in der Lage sind. Das Investieren in solche Unternehmen firmiert bei mir dann unter dem Oberbegriff „Wachstumsstrategie“.

Auf der Seite Wachstumswerte.Net erkläre ich die Grundlagen dieser Strategie, versuche das Potential, aber auch die Fallstricke bei der Anlage in Aktien aufzuzeigen und ganz allgemein Hilfestellung zu geben, z.B. wenn es um das Thema Steuern geht. Und natürlich schreibe ich in meinem Blog auch etwas über den von mir entwickelten Aktienfinder, einem Aktienscreener, mit dessen Hilfe diese Wachstumswerte gefunden werden sollen. Dieser Aktienfinder befindet sich auf der Seite Aktienfinder.Net.

Warum zwei Seiten? Tatsächlich hatte ich zunächst nur die Seite Wachstumswerte.Net und der Aktienfinder befand sich dort. Doch je weiter ich diesen ausbaute, desto mehr schränkte mich das dort verwendete Content Management System (CMS) ein. Ich habe mir dann das dort verwendete Framework angeschaut und z.B. auch ein Modul programmiert, um dem CMS beizubringen, mit meinem Datenbanksystem zu kommunizieren. Aber letztlich kam ich zu dem Schluss, dass ich besser fahre, wenn ich mir eine eigene Webseite baue, die genau das kann, was ich brauche.

Sind die Wachstumswerte und die dazugehörige Wachstumsstrategie eine theoretische Idee oder hast du bereits Erfahrung damit sammeln können?

Meine Grundannahme ist, dass steigende Unternehmensgewinne langfristig zu steigenden Kursen und Dividenden führen. Diese Aussage ist zunächst einmal alles andere als revolutionär. Und doch geht dieser einfache Zusammenhang bei der Aktienauswahl oft verloren oder wird nicht konsequent umgesetzt.

So fallen nach wie vor viele Anleger auf eine hohe Dividendenrendite herein, ungeachtet dessen, dass das jeweilige Unternehmen kein kontinuierliches Gewinnwachstum vorzuweisen hat. Mit einem solchen Investment lassen sich langfristig kaum nennenswerte Kursgewinne oder Dividendensteigerungen erzielen.

Ich selbst bin mehr als einmal solchen vermeintlichen Dividendenperlen aufgesessen. In meinen beiden Depots kann man einige dieser Anlegerfehler, teils aus steuerlichen Gründen, bis heute sehen. Seit ich die Wachstumsstrategie ausformuliert und quantifizierbar gemacht habe, kaufe ich ausschließlich Wachstumswerte und strukturiere nach und nach um.

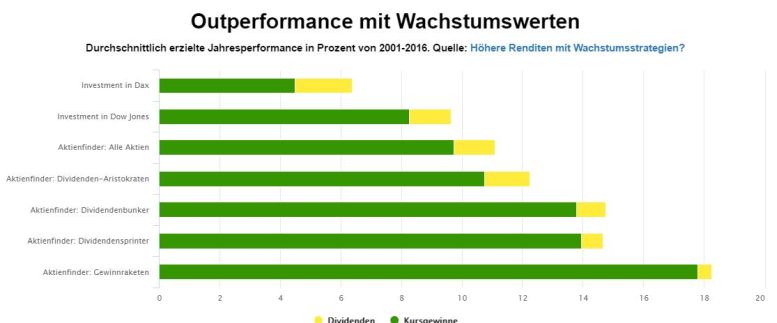

Von der Plausibilität der Wachstumsstrategie abgesehen, habe ich mehrere Analysen gefahren, um die Performance von Wachstumswerten in der Vergangenheit zu untersuchen und mit anderen Strategien zu vergleichen. Auf meinem Blog findet man mehr dazu.

Auf deinem Blog schreibst du auch, die Börse preise nur einen Teil des zukünftigen Wachstums erfolgreicher Unternehmen ein. Widerspricht das nicht der Markteffizienzhypothese?

Dass die Kurse einzig durch die rationale Verarbeitung von Daten zustande kommen, die jederzeit für jeden zugänglichen sind, daran glaubt wohl niemand mehr. Spekulationsblasen, bzw. Übertreibungen in beide Richtungen, sind so jedenfalls nicht zu erklären. Unter anderem ist die Behavioral Finance als Kritik an dieser Sichtweise zu verstehen.

Dessen ungeachtet, wie soll man ein Unternehmen bewerten, dessen Gewinn Jahr für Jahr wächst? Würde man die Gewinnsteigerung in alle Ewigkeit fortschreiben, bekäme man trotz abdiskontierens eine ziemlich große Zahl.

Die Realität jedenfalls hat gezeigt, dass die Kurse von Aktien wie Coca-Cola oder Procter & Gamble über Jahrzehnte gestiegen sind, ganz einfach weil die Unternehmen ihre Gewinne stetig erhöhten. Diese Aktien mögen ihre besten Jahre hinter sich haben, aber der Zusammenhang zwischen Gewinn- und Kurswachstum bleibt bestehen.

Was genau macht der Aktienfinder und wie hilft er Anlegern dabei, die richtige Aktienauswahl zu treffen?

Der Aktienfinder hilft über relevante Kriterien diese sogenannten Wachstumswerte zu identifizieren. Hierfür gibt es eigens berechnete Kennzahlen. Zentral sind die Kennzahlen bezüglich Steigerungsraten von Gewinnen und Dividenden sowie der Konstanz, mit der sich diese entwickelt haben.

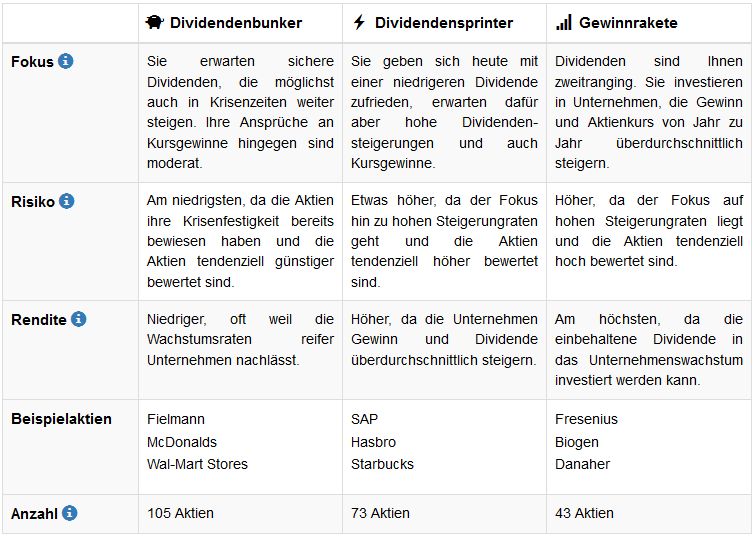

An dieser Stelle sei erwähnt, dass es als Orientierungshilfe drei idealtypische Wachstumsstrategien gibt, zugeschnitten auf unterschiedliche Erwartungshaltung bezüglich der Höhe von Kursgewinnen, der Bedeutung der Dividende und dem Risiko, das man einzugehen bereit ist. Wenn der Anleger beispielsweise unbedingten Wert auf laufende Dividendeneinnahmen legt, so scheiden nicht ausschüttende Wachstumswerte automatisch aus.

Die idealtypischen Wachstumsstrategien (Quelle: https://aktienfinder.net/dividenden-strategien)

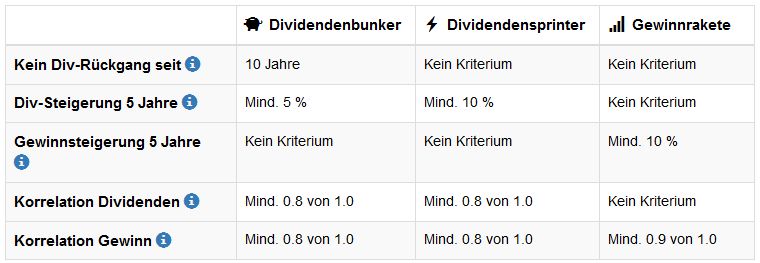

Für jede der drei Wachstumsstrategien gibt es eine Auszeichnung. Diese werden einer Aktie verliehen, wenn diese gewisse Kriterien bezüglich Entwicklung von Gewinn und eventuell Dividende erfüllt.

Anforderungen für Auszeichnungen (Quelle: https://aktienfinder.net/aktienfinder-einfuehrung)

Kannst du die Funktionsweise kurz an einem Beispiel erläutern?

Bevor der Anleger nach geeigneten Aktien Ausschau hält, sollte er wissen, welche Wachstumsstrategie er verfolgt. Ansonsten drohen persönliche Stimmungsschwankungen und Einflüsse von außen das Depot „zu strukturieren“. Außerdem: sobald man weiß, was man will, erleichtert dies die Suche ungemein.

Die Aktiensuche selbst ist kinderleicht. Über einen Filter schränkt man auf Wunsch nach seinen Kriterien ein. Im Screenshot unten ist die Filterung nach Wachstumswerten zu sehen, die seit mindestens 16 Jahren keinen Dividendenrückgang hatten und eine aktuelle Rendite von mindestens 3 Prozent aufweisen. Zusätzlich wurde die Auszeichnung „Dividendenbunker“ angehakt. Das heißt, es müssen zusätzlich gewisse Anforderungen an die Entwicklung von Gewinn und Dividende erfüllt sein.

Selbstverständlich lässt sich die Tabelle über mehrere Spalten hinweg sortieren und über einen eigenen Suchausdruck weiter filtern.

Ganz wichtig an dieser Stelle der Hinweis, dass ein Aktienscreener niemals das eigene Urteilsvermögen ersetzt. Deshalb ist das Ergebnis der Suche lediglich eine Vorauswahl vielversprechender Aktien, die man sich vor einem möglichen Kauf noch einmal selbst anschauen sollte. Daraus muss keine Excelanalyse entstehen, aber wenigstens die Webseite des Unternehmens sollte man gesehen und das Geschäftsmodel in groben Zügen verstanden haben. Außerdem empfehle ich die aktuelle Nachrichtenlage zu googeln, ob das Unternehmen beispielsweise vor wenigen Minuten auf eine Milliardenzahlung verklagt wurde oder nicht.

Nun gibt es ja schon einige Aktienscreener auf dem Markt. Warum ist deiner das Nonplusultra?

Diese Aussage muss ich leider relativieren. Der Aktienfinder ist lediglich für diejenigen das Nonplusultra, die langfristig investiert am Aktienmarkt erfolgreich sein wollen. Daytrader beispielsweise können mit dem Tool überhaupt nichts anfangen.

Das liegt daran, dass der Aktienfinder für die Wachstumsstrategie entwickelt wurde. Die Kennzahlen sind darauf ausgelegt, Wachstumswerte aufzuspüren. Einige Kennzahlen, wie beispielweise Steigerungsraten, findet man auch anderswo. Andere, z.B. die Korrelationen zur Messung von Kontinuität, sind meines Wissens einzigartig. Ganz sicher einzigartig ist dann die Kombination dieser Kennzahlungen zur Vergabe der Auszeichnungen sowie die dem Aktienfinder zugrunde liegende Wachstumsphilosophie.

Aktienscreener, die dem Aktienfinder am nächsten kommen, arbeiten sich hauptsächlich an der Dividende ab. Allerdings ist der Gewinn der Dividende vorgelagert und sind Dividenden nicht für jeden Pflicht. Das Universum der Wachstumsstrategie ist deshalb größer als das der unterschiedlichen Dividendenstrategien.

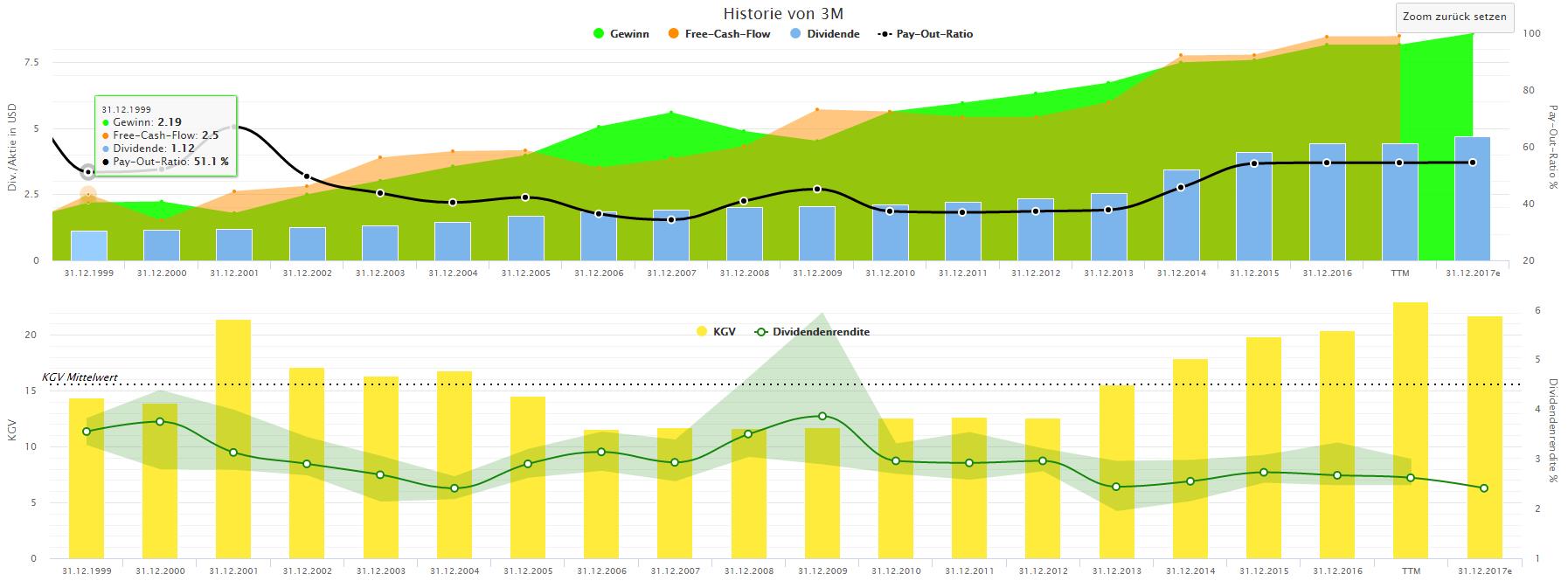

Ein anderes Thema ist die Benutzerfreundlichkeit. Was ich unschön finde, sind die ständigen Seitenwechsel anderswo. Möchte ich in einer Liste beispielsweise Details zu einer Aktie sehen, wird nach kurzer Verzögerung eine neue Seite geladen und die Alte verschwindet. Natürlich gewöhnt man sich ein Stück weit an dieses Vorgehen, weil es Standard ist. Aber trotzdem stört dieses ständige Gespringe den Arbeitsfluss. Der Aktienfinder ist so gebaut, dass er ohne Seitenwechsel funktioniert. Die Kennzahlen in der Tabelle fassen die Wachstumseigenschaften einer Aktie bereits zusammen. Möchte man dann noch die Historie zu Gewinn, Dividenden, Ausschüttungsquote, KGV etc. sehen, so klickt man auf die Aktie und bekommt die entsprechenden Charts auf der selben Seite angezeigt. Das setzt natürlich eine gewisse Auflösung voraus, aber auch für kleinere Displays habe ich eine Lösung konzipiert. Irgendwann ist natürlich Schluss. Aber ich hoffe, dass nicht viele mit dem Smartphone auf Aktienjagd gehen.

Die Charts sind zudem interaktiv. Das heißt man kann die unterschiedlichen Information ein- und ausblenden sowie in Teilbereich der Historie zoomen.

Die Daten reichen für die Dividenden teils bis in die 60er Jahre zurück. Alle anderen Daten liegen mir für ca. 20 Jahre vor. Seit Neuestem sind auch Analystenschätzungen, sprich die nahe Zukunft, in die Historie integriert. Desweiteren gibt es das historische KGV sowie die historische Entwicklung der Dividendenrendite. Dies erlaubt eine Einschätzung des aktuellen Preisniveaus der jeweiligen Aktie auf einen Blick.

Die Aktienscreener der großen Finanzseiten haben selbstverständlich sehr viel mehr Aktien zur Auswahl. Aber hier stelle ich mir die Frage, ob die schiere Menge an Aktien nicht kontraproduktiv bei der Suche nach Wachstumswerten ist. Und falls jemand der Meinung ist, dass eine Aktie fehlt, so kann er sich gerne an mich wenden.

Am besten einfach selber vergleichen und ausprobieren.

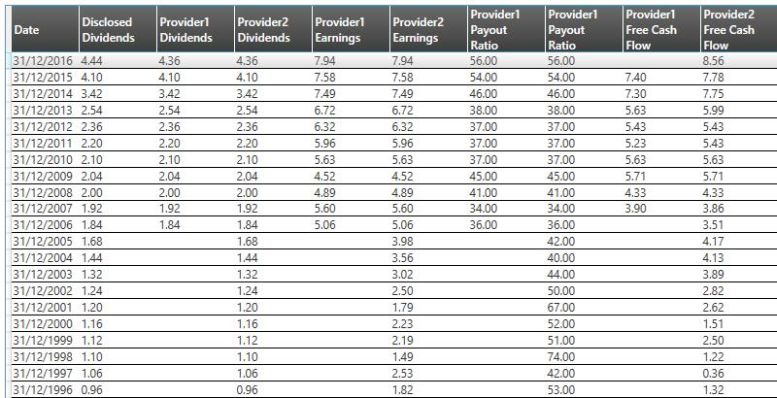

Woher beziehst du die Daten und welche Schnittstellen werden dafür genutzt? Sind diese kostenpflichtig für dich?

Zunächst habe ich die üblichen Verdächtigen abgegrast. Von Yahoo Finance über Morningstar, Quandl als Betreiber einer Metaplattform für Daten und so weiter. Teilweise bediene ich mich noch immer dieser Quellen. Allerdings ist die Datenqualität gerade für Aktien außerhalb der USA je nach Quelle doch recht bescheiden und reicht beispielsweise für die Historie der Unternehmensgewinne bei keiner der Quellen weit genug für meine Anforderungen zurück.

Ich habe mich deshalb zusätzlich für einen kostenpflichtigen Datenprovider entschieden. Nach ein bisschen Hin und Her hat er mir einen guten Preis gemacht. Den Namen möchte ich hier nicht nennen. Ist ein kleines Betriebsgeheimnis.

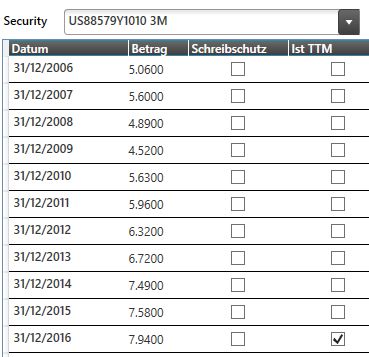

Doch Vorsicht: Marktdaten in dieser Menge sind immer irgendwo fehlerhaft oder müssen spätestens beim nächsten Aktiensplit angepasst werden. Deshalb ist es wichtig, dass ich die Daten möglichst komfortabel selbst anpassen kann. Ich habe hierfür eine eigene Anwendung zwecks Administration der Daten gebaut.

Abgleich der selben Daten geliefert von unterschiedlichen Datenprovidern

Eine Maske für die manuelle Korrektur des Gewinns pro Aktie

Lässt sich denn mit dem Aktienfinder tatsächlich eine Überrendite gegenüber einem breit aufgestellten ETF-Portfolio erzielen?

ETF oder Einzelaktien ist zunächst eine Glaubensfrage. Wer keine Lust hat, sich mit Unternehmen auseinander zu setzen, der ist bei ETFs gut aufgehoben und umgekehrt.

Die Frage könnte auch lauten, ob Wachstumwerte „den Markt“ schlagen können. In meiner letzten Untersuchung kam ich zu dem Ergebnis, dass jede einzelne Wachstumsstrategie deutlich besser abgeschnitten hat als eine Investment in die Werte des Dow Jones, vom Dax ganz zu schweigen.

Vielleicht wesentlicher aber ist die Frage, ob ein Investor, der langfristig in einzelne Aktien investieren möchte, mit Wachstumswerten besser abschneidet als mit anderen langfristig orientierten Strategien. Um hier konkrete Aussagen zu treffen, müsste man entsprechende Auswertungen fahren. Was ich aber mit Sicherheit sagen kann, ist dass die Latte zum Schlagen der Wachstumsstrategien recht hoch liegt.

Hast du das alles komplett allein entwickelt und welche Technik steckt unter der Haube?

Ja, der Aktienfinder ist komplette Handarbeit made in Hessen Germany.

Die Webseite ist eine sogenannte Single Page Application. Das heißt, der Benutzer lädt alles HTML, Javascript, etc. beim ersten Seitenaufruf komplett. Das dauert einmalig etwas länger, aber danach liegen alle statischen Daten bereits im lokalen Browsercache und reagiert die Seite sehr schnell. Das verwendete Javacript-Framework hierfür schimpft sich AngularJS. Das Design basiert auf einem CSS-Framework namens Bootstrap, welches ich nach meinen Vorstellungen angepasst habe. Die Tabelle und die Charts wiederum basieren auf fremden Bibliotheken, die ich einfach „nur“ konfiguriere und nutze.

Das Backend ist hauptsächlich in .Net mit C# entwickelt. Die Datenbank liegt auf einem SQL-Server. Alles Microsoft sozusagen. Kein Php und MySql, so wie es beim typischen Blogger läuft. Und dann habe ich noch einen Windows Server, also keinen Webspace, sondern eine eigene, recht mächtige Maschine, die ich auch alleine administriere.

Auf dem Weg lagen zahlreiche Steine, über die ich gestolpert bin. Im Prinzip ist alles schwer, was man zum ersten Mal macht. Und davon gab es in dem Projekt eine ganze Menge. Die Benutzer-Authentifizierung oder der Bau einer Webseite als SinglePageApplication sind Beispiele hierfür.

Da ich nicht „nur“ Daten ziehe und diese in eine Web-Tabelle klatsche, spielen Algorithmen für die Auswertungen und Erzeugung von Kennzahlen eine zentrale Rolle. Dies geschieht hauptsächlich auf der Datenbankebene, weil die Datenbank am Besten mit großen Datenmengen umgehen kann.

Um einen kleinen Einblick zu gewähren. Aktuell werden im Aktienfinder rund 5340 Aktien analysiert. Für diese Aktien sind über 32.000 Dividendenzahlungen und über 2.3 Millionen Tagesendkurse hinterlegt, die in verschiedenste Berechnungen einfließen.

Klingt nach einer Menge Arbeit. Wie viel Zeit ist insgesamt in die Entwicklung geflossen und wie schaffst du das alles neben deinem Job?

Zunächst einmal habe ich das Projekt nicht gestern aus dem Boden gestampft, sondern vor über zwei Jahren damit angefangen. Allgemein fällt der eigentliche Aufwand bei der Entwicklung neuer Features an, während die Administration leicht vonstatten geht.

In den letzten Monaten war der Aufwand aufgrund des Launchs der neuen Webseite entsprechend groß. Ich habe meine Arbeitszeit im November und Dezember deshalb auf 50 Prozent reduziert und – nachdem ich einen neuen Kurs meines Arbeitgebers nicht mittragen wollte – mich im Januar und Februar ganz vom Arbeitsmarkt zurückgezogen. Zum 01. März fange ich in Teilzeit eine neue Stelle an. Somit ist sichergestellt, dass ich genügend Zeit für die Weiterentwicklung habe und bei Problemen zeitig reagieren kann. Und außerdem schaue ich seit einiger Zeit kein Fernsehen mehr 😉

Und wie ist das Feedback bisher?

Es ist sehr viel Lob, aber hier und da auch negative Kritik dabei. Wobei sich die negative Kritik so gut wie nie auf die Wachstumsstrategie abzielt, sondern die Webseite an sich betrifft. So fanden einige Mitglieder, dass die Charts bei geringer Auflösung zu klein seien, andere wiederum hätten gerne die Tabelle größer gehabt. Auch habe ich immer wieder mal Probleme, dass ein Feature mit dem Safari Browser nicht einwandfrei funktioniert. Soweit ich kann, gehe ich auf jedes Feedback ein. So kann man jetzt beispielsweise die Charts im Vollbildmodus als Overlay – also weiterhin ohne Seitenwechsel – darstellen oder die Charts ausblenden, so dass die Tabelle den kompletten Bildschirm einnimmt.

Wie ist es dir gelungen, innerhalb weniger Wochen bereits 250 Mitglieder zu gewinnen?

Aktuell sind es schon etwas mehr, und jeden Tag kommen ungefähr fünf Mitglieder hinzu. Dadurch, dass es den Aktienfinder in leicht anderem Gewand bereits auf meiner anderen Webseite gab, hatte er bereits einen gewissen Bekanntheitsgrad erlangt. Einige Nutzer sind einfach mit auf die neue Seite gezogen und haben sich dort als Mitglied registriert.

Dann mache ich natürlich auch ein bisschen Marketing, bin sogar auf Facebook aktiv – für mich echtes Neuland. Alles in allem wende ich für die Werbung aber nur einen Bruchteil der Zeit auf, die ich in die Weiterentwicklung stecke.

Und die bezahlen alle?

Schön wäre es. Ohne genaue Zahlen zu nennen: nur die absolute Minderheit der Benutzer bezahlt für die Vollmitgliedschaft. Aber das war zu erwarten und ich habe entsprechend geplant.

Welchen Mehrwert bekommen zahlende Mitglieder und wie hoch sind die Kosten?

Unangemeldete Besucher, sprich Gäste, können aktuell bereits 78 Aktien von Unternehmen sehen, die seit 25 Jahren und mehr die Dividende gesteigert haben. Export nach Excel inklusive. Einfache Mitglieder sehen noch mehr.

Das ist natürlich eine Menge und ich verstehe, dass das einigen völlig reicht. Dennoch hat man als Vollmitglied eine sehr viel größere Auswahl an Aktien und damit auch an Wachstumswerten. Man kann seine Wachstumsstrategie entsprechend besser umsetzen.

Erwähnenswert an dieser Stelle, dass rund die Hälfte der Dividendenaristokraten keine Auszeichnung als Wachstumswert erhält, weil das Gewinnwachstum den Anforderungen nicht gerecht wird.

Erhoffst du dir eines Tages irgendwas Besonderes davon?

Das Projekt ist für mich schon heute etwas Besonderes. Es ist faszinierend zu sehen, wie unzählige Zahnräder ineinander greifen und ein komplexes System erzeugen, dass funktioniert und Mehrwert bietet. Selbstredend habe ich dabei auch eine Menge gelernt.

Mein Nahziel ist, den Aktienfinder bekannter zu machen und ihn kostendeckend zu betreiben. Was danach kommt, sehen wir dann.

Welche Verbesserungen hast du für die Zukunft geplant?

Mit der Integration der Analystenschätzungen habe ich die letzte funktionale Erweiterung umgesetzt, die mir am Herzen lag. Als nächstes steht wahrscheinlich die Verbesserung des Benutzerkomforts an. So haben mehrere Mitglieder darum gebeten, ihre Aktien als Favoriten abspeichern zu können.

Torsten, vielen Dank für diese spannende Blogvorstellung und vor allem für die Einblicke hinter die Kulissen. Für mich als Techniker geht da die Sonne auf. Ich bin mir sicher, dass der Aktienfinder zukünftig noch viele weitere Anhänger finden wird. Alles Gute und viel Erfolg weiterhin.

Götz, auch dir vielen Dank für das Interview und deinem Blogroll ebenfalls alles Gute.

Sehr gutes Interview. Finde toll, dass Herr Tiedt auch “das Handwerk” bei KPMG gelernt hat, und nicht einfach “irgendeine” andere Ausbildung hat.

Torsten arbeitet auch eng mit AlleAktien zusammen, vielleicht könntest du zu ALleAktien auch mal eine Vorstellung machen?